Ekonominin finansmanı başka bir deyişle ülke içerisinde ekonomik aktivitenin sorunsuz devam edebilmesi için özellikle bankacılık sektörünün finansal ve finansman gücünün yüksek olması ve olası krizlere karşı dayanıklı olmasının oldukça önemli olduğunu söylenebilir. Bu kapsamda bu yazımda Ülkemizde faaliyet gösteren mevduat bankalarının banka ayrımına gitmeden BDDK’nın web sitesi üzerinden yayınladığı finansal veriler bazında genel bir analiz yapmaya çalışacağım.

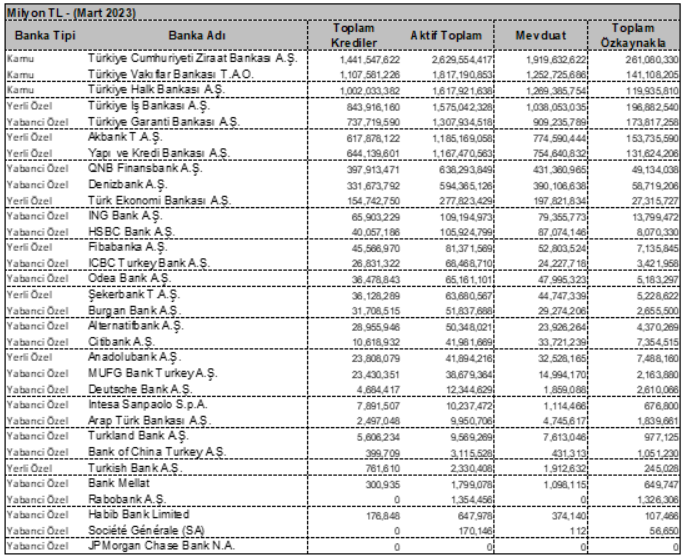

Mart 2023 itibariyle ülkemizde faaliyette bulunan 32 adet Mevduat bankasının aktif toplam, kredi portföy büyüklüğü, mevduat büyüklüğü ve öz kaynak büyüklüğü bazında sıralaması aşağıdaki tablolarda verilmiştir.

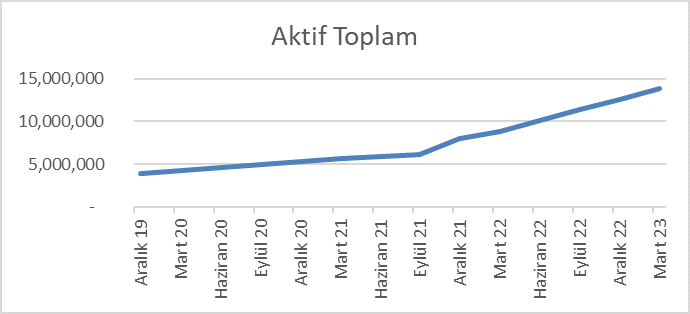

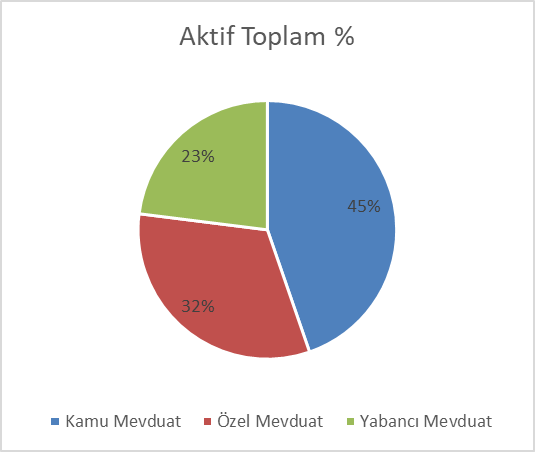

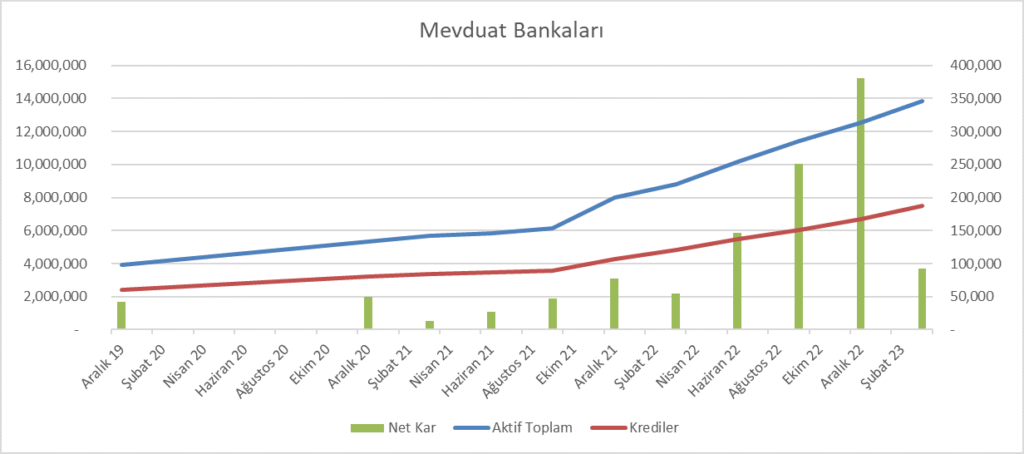

Bu bağlamda Mart 2023 itibariyle ülkemizde 32 adet mevduat bankası faaliyet göstermektedir. Bu 32 bankanın sermayedarları açısından dağılımına baktığımızda 3 tanesinin kamu, 8 tanesinin Yerli Özel, 21 tanesinin ise Yabancı Özel banka olduğu görülmektedir. Mevduat Bankalarının Mart 2023 itibariyle aktif toplamı 13.636.263 mio TL olup aktif toplamın tarihsel olarak gelişimi ve sahiplik açısından dağılımı;

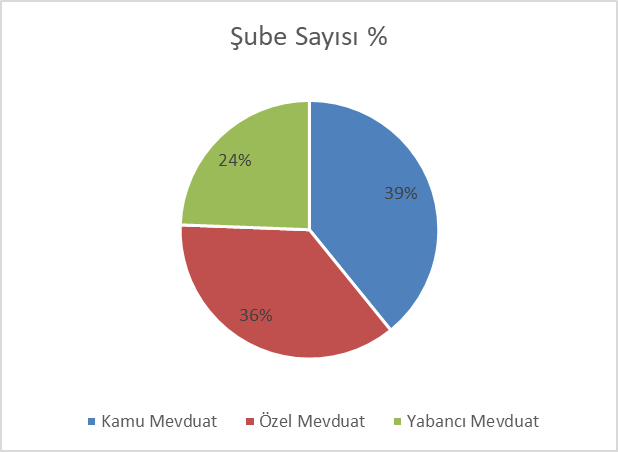

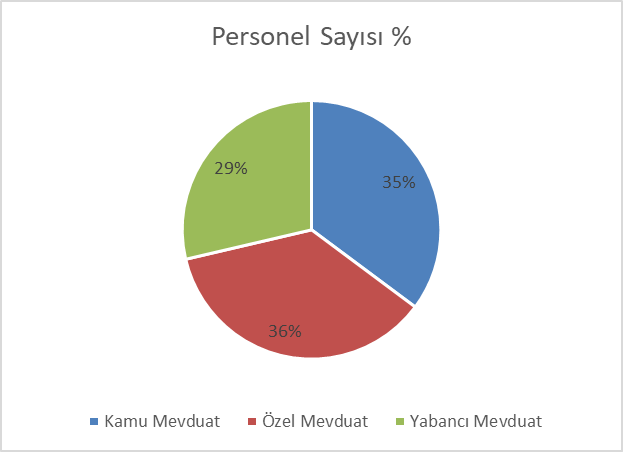

Analize konu mevduat bankalarının Mart 2023 itibariyle toplam şube sayısı 9.590, personel sayısı ise 185.323 kişidir. Personel ve şube sayıları açısından gelişimi ve dağılımı ise;

Mevduat bankalarının dijitalleşme ve Fintek işbirlikleri ile birlikte şube sayılarında bir azalma trendi olduğunu görmekteyiz. Şubelerin %39’unun kamu, %36’sının yerli özel ve %24’ünün ise yabancı özel bankalar olduğunu görmekteyiz. Bununla birlikte kamu mevduat bankalarında şube başına 17 personel düşerken bu oran yerli özel mevduat bankalarında 19 personel, yabancı özel mevduat bankalarında 23 personeldir.

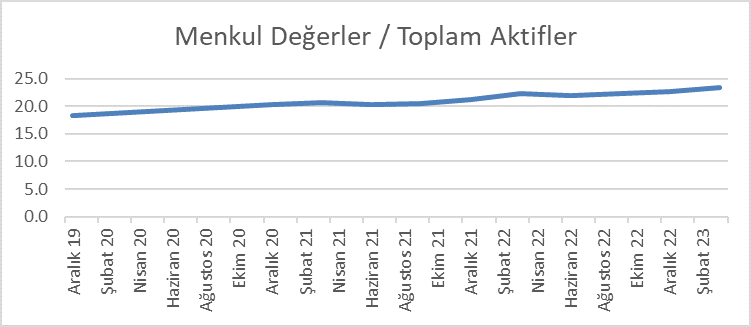

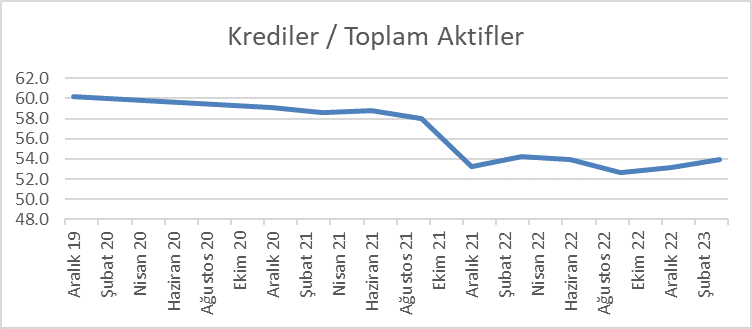

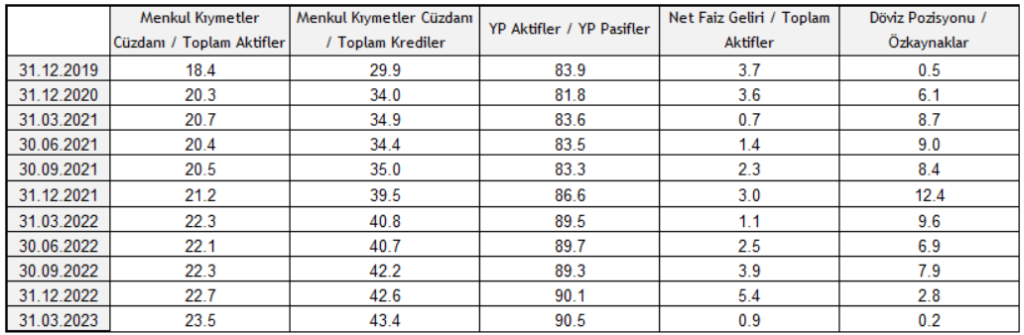

Ülkemizde faaliyet gösteren 32 adet mevduat bankasının finansallarını aktif kalitesine bakarak başlamanın faydalı olacağını düşünmekteyim. Bu bağlamda 31.12.2019 ile 31.03.2023 tarihleri arasında 3’er aylık dönemler itibariyle finansal tabloları üzerinden hesaplanan belli başlı rasyoların gelişimi;

Mevduat bankalarının aktiflerinin analizine yönelik yukarıda verilen oranlar incelendiğinde en dikkat çeken konunun bankaların menkul değerler ve kredi portföyündeki gelişim olduğunu söyleyebiliriz. Mevduat bankalarının bilançolarında taşıdıkları menkul kıymet büyüklüğü toplam aktiflerinin %23,5’ine çıkarken, kredi portföyünün toplam aktif içindeki ağırlığının %53,9’a düştüğünü görmekteyiz. Bu durumun ülkemizde uygulanmakta olan ekonomi politikası ile uyumlu olduğunu söyleyebiliriz.

Menkul kıymet portföyünün mevduat bankaları için Mart 2023 itibariyle ağırlıklı ortalama vadesi 1.717,37 gün iken “menkul değerler/toplam mevduat” oranının %27,09 olduğunu görmekteyiz. Bankaların sahipliği açısından bakıldığında ise menkul kıymetlerin ağırlıklı ortalama vadesi kamu bankalarında 1.744,10 gün, özel bankalarda 1.715,62 gün, yabancı bankalarda ise 1.644,30 gün olduğu görülmektedir. “Menkul Değerler/Toplam Mevduat” oranının kamu bankalarında %29,94, yerli özel bankalarda %26,81, yabancı bankalarda ise %21,59 olduğu görülmektedir.

“Toplam Nakdi Krediler / Toplam Mevduat (%)” oranının ise Mart 2023 itibariyle mevduat bankaların %82,83 iken, kamu mevduat bankalarında %83,42, yerli özel mevduat bankalarında %81,42 ve yabancı mevduat bankalarında %84,14 olduğu görülmektedir. Yukarıda verilen oranların banka grupları bazında tarihsel gelişimi grafiklerde verilmiştir.

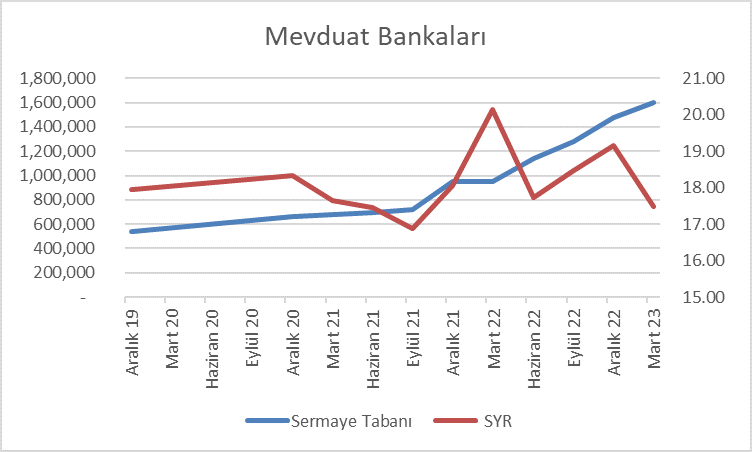

Ülkemizde faaliyet gösteren 32 adet mevduat bankasının 31.12.2019 ile 31.03.2023 tarihleri arasında 3’er aylık dönemler itibariyle finansal tabloları üzerinden hesaplanan belli başlı sermaye yeterliliği rasyolarının gelişimi;

Rasyolar incelendiğinde tahsili gecikmiş alacakların öz kaynaklar içindeki ağırlığının önemli derecede düştüğü görülmektedir. Mevduat bankalarının inceleme dönemleri itibariyle yüksek karlılık düzeyine sahip olması nedeniyle sermaye yeterliliği rasyolarının önemli ölçüde değişmediğini söyleyebiliriz. Mevduat bankaların sermaye yeterliliği Mart 2023 itibariyle %17,5 iken, Kamu Mevduat Bankalarının %15,93, Yerli Özel Mevduat Bankaların %19,38 ve Yabancı Mevduat bankalarının %17,58 olarak gerçekleştiği görülmektedir.

İncelenen dönemler itibariyle mevduat bankalarının nispeten yüksek karlılıkları nedeniyle sermaye tabanlarının ciddi bir artış trendine sahip olmasına rağmen SYR’nin aynı dönemde düşme eğiliminde olduğunu görmekteyiz. Mevduat bankalarının bu dönemde kredilerindeki büyümemeye rağmen SYR’deki düşmenin nedeni kanımca menkul kıymet portföylerindeki artıştan kaynaklanmaktadır.

Ülkemizde faizlerin yükselmesi durumunda mevduat bankalarının menkul kıymet portföyündeki değerlemeden oluşacak olası değer düşüşlerinin SYR oranı üzerinde önemli düzeyde negatif etkisinin olacağını söyleyebiliriz.

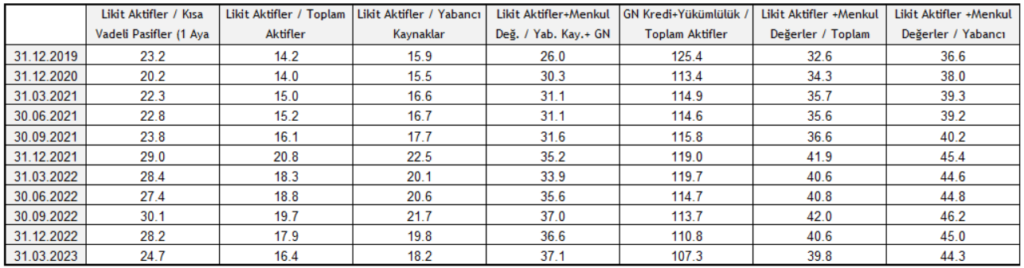

Ülkemizde faaliyet gösteren 32 adet mevduat bankasının 31.12.2019 ile 31.03.2023 tarihleri arasında 3’er aylık dönemler itibariyle finansal tabloları üzerinden hesaplanan belli başlı likidite rasyolarının gelişimi;

Mevduat bankalarının likidite rasyoları incelendiğinde dönemler itibariyle likidite düzeyinde genel olarak bir iyileşme olduğu görülmektedir. İyileşmenin genel olarak zorunlu karşılık düzeyindeki ve menkul kıymet portföyündeki artıştan kaynaklandığını söyleyebiliriz.

Mevduat bankalarının menkul kıymet portföyündeki artışa paralel repo düzeyinin de tarihsel olarak önemli düzeyde arttığını söyleyebiliriz.

Likidite rasyoları içerisinde en dikkat çekici değişimin “GN Kredi+Yükümlülük / Toplam Aktifler” oranında olduğunu görmekteyiz. Konu oran tarihsel olarak analiz dönemi içerisinde %125,4’den %107,3’e düşmüştür. Bu bağlamda GN Yükümlülüklerin mevduat bankalarının likidite riski üzerindeki etkisinin nispeten düştüğünü söyleyebiliriz.

Mevduat bankalarının likidite üzerinde önemli etkiye sahip menkul kıymetler portföyünün “Alım-Satım Amaçlı Menkul Değerlerin Ağırlıklı Ortalama Vadesi (Gün)” nin tarihsel değişimi aşağıda verilmiştir;

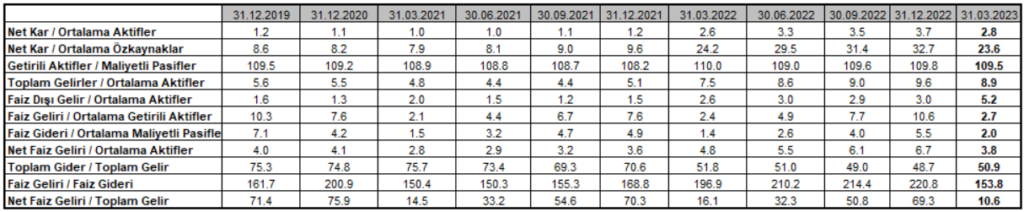

Ülkemizde faaliyet gösteren 32 adet mevduat bankasının 31.12.2019 ile 31.03.2023 tarihleri arasında 3’er aylık dönemler itibariyle finansal tabloları üzerinden hesaplanan belli başlı karlılık rasyolarının gelişimi.

Karlılık rasyoları incelendiğinde Mart 2023 döneminde tüm oranlarda en iyi durumun oluştuğu görülmektedir. Başka bir deyişle karşılık oranlarında Mart 2023 dönemi itibariyle önemli düzeyde iyileşme olduğu görülmektedir.

Ülkemizde incelenen son dönemlerde enflasyonun çok yüksek seviyelere çıkması ve bu seviyelerde seyretmesi dikkate alındığında mevduat bankalarının karlılığının enflasyonun altında gerçekleştiğini söyleyebiliriz. Ülkemizde enflasyonun %50’ler seviyesinde olduğunu dikkate aldığımızda Aralık 2022 tarihinde %32,7 olarak gerçekleşen “Net Kar / Ortalama Özkaynaklar” oranının nispeten düşük kaldığını söyleyebiliriz.

İncelenen dönemler itibariyle mevduat bankalarının “Faiz Dışı Gelir / Ortalama Aktifler” oranı ile “Faiz Geliri / Ortalama Getirili Aktifler” oranının tarihsel gelişiminin oldukça ilginç bir gelişim sergilediği görülmektedir. Başka bir deyişle bankaların faiz geliri nispeten azalır iken faiz dışı gelirinin önemli düzeyde arttığını söyleyebiliriz. Bu iki oranın uzun dönem ortalamalarının sırasıyla %9 ve %6,5’ler seviyesinde olduğunu söyleyebiliriz.

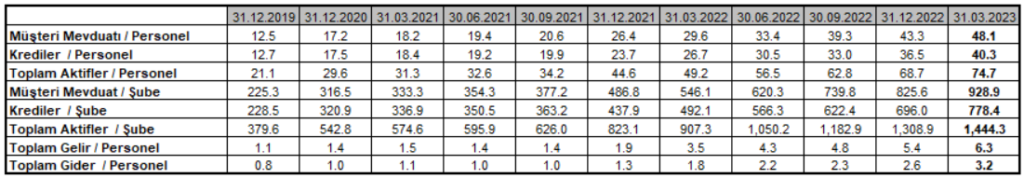

Ülkemizde faaliyet gösteren 32 adet mevduat bankasının 31.12.2019 ile 31.03.2023 tarihleri arasında 3’er aylık dönemler itibariyle finansal tabloları üzerinden hesaplanan belli başlı Yönetim ve Verimlilik rasyolarının gelişimi;

Yönetim ve Verimlilik rasyoları incelenen dönemler itibariyle verimlilik artışı olduğu görülmektedir. İncelenen dönemler itibariyle mevduat bankalarının aktif toplamı ve kredilerinin büyüme hızlarının ülkemizde yaşanan enflasyonu etkisiyle de önemli düzeyle olduğu görülmektedir. Bununla birlikte karlılığında artmış olması mevduat bankalarının verimliliğinin olduğundan fazla artmış gibi gösterdiğini düşünmekteyiz.

İncelenen dönemler itibariyle bankaların şube ağındaki küçülme ve pandemi sürecinin yadsınamaz etkisiyle de dijital kanalların kullanımındaki artış mevduat bankalarının verimliliklerini önemli ölçüde arttırıldığını söyleyebiliriz. Bununla birlikte yüksek enflasyon ortamında personel maliyetlerinin oransal olarak düşmesi de bankaların verimlikleri üzerinde olumlu etki yapmıştır. Buraya yabancı para gelir / TL maliyet yorumu eklemeye gerek var mı?

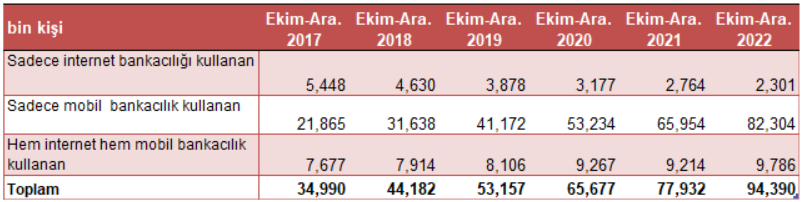

Bankalarda dijital kanalları kullanan müşteri sayısındaki gelişim;

Ülkemizde faaliyet gösteren 32 adet mevduat bankasının 31.12.2019 ile 31.03.2023 tarihleri arasında 3’er aylık dönemler itibariyle finansal tabloları üzerinden hesaplanan belli başlı Piyasa Riskine Duyarlılık rasyolarının gelişimi;

Mevduat bankalarının YP pozisyon taşımadığı, Fx riskine çok düşük oranda sahip olduğunu görmekteyiz. Mevduat bankalarının menkul kıymet portföyünün nispeten yüksek olması bankaların faiz riskine duyarlılığının yüksek olduğunu göstermektedir.