Kredi riski yönetimi ilk bakışta bankaları ya da finansal kuruluşları ilgilendiren bir konu olarak görülmektedir. Fakat işletmelerde her yaptıkları vadeli satışta oluşan alacaklarını yönetmeleri başka bir değişle finansal kuruluşlar gibi kredi risklerini yönetmeleri gerekmektedir. İşletmelerde nakit yönetiminin en önemli kaynaklarından biride alacak yönetimi olduğu ve firmanın nakit akışının tehlikede olduğu durumlarda, işletmenizin de tehlikede olduğu unutulmamalıdır.

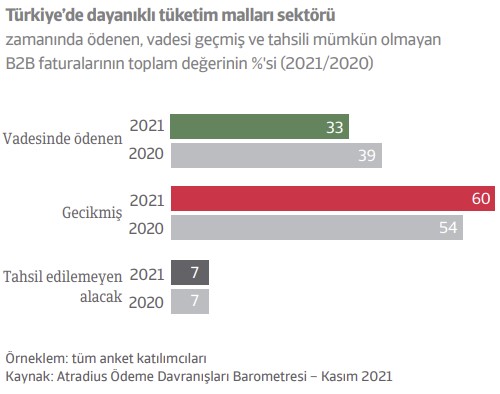

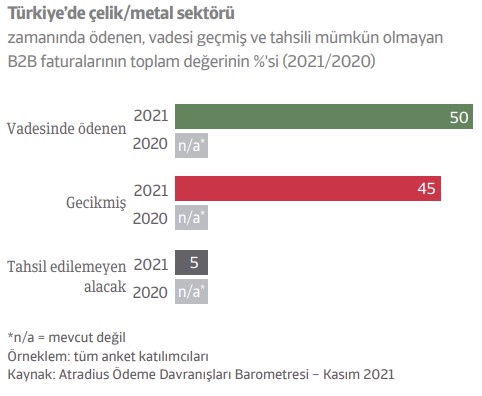

Atradius’un 2021 yılı ödeme davranışları barometresi raporuna göre ülkemizde şirketlerin satışlarının %51’lik kısmını vadeli olarak yapıldığı, vadeli olarak yapılan satışların %54’lük kısmın ise vadesinde ödenmediği ve geciktiği, geciken ödemelerin ise %7’lik kısmının şüpheli alacak olarak muhasebeleştirildiği belirtilmektedir. Bu durum şirketlerin likidite pozisyonlarını önemdi düzeyde etkilemektedir. İlgili rapora göre bazı sektörler İtibariyle alacaklardaki gecikme düzeyi;

Firmalarda alacakların yönetimi volatilitenin çok yükseldiği günümüz ortamında oldukça önemli bir konu haline geldiğini görmekteyiz. Alacakların optimal yönetimi işletmenin bir çok sürecini etkilemektedir. Örneğin likidite yönetimini, satış şartlarını, optimal sermaye yönetimi, Fx pozisyon yönetimini, türev pozisyon yönetimi, kredi kullanım politikası gibi.

İşletmelerde kredi riskinin başka bir değişle alacakların yönetiminde etkinlik sağlamak firmanın nakit akışını iyileştirdiği gibi karlılığını da arttırabilir.

İşletmelerde etkin bir alacak yönetiminin yapılabilmesi için, alacak miktarını etkileyen etmenlerin iyi bilinmesi gerekir. Alacakların düzeyinin belirlenmesi her işletmenin yönetim anlayışına, finansman gücüne ve yapısına bağlı olarak değişmektedir.

İşletmelerin, içinde bulundukları sektörün dinamiklerini dikkate alarak, müşterilerini kredi riski açısından değerlendirmelidirler. Müşterilerin çeşitli periyotlarda risk yönetim stratejisi kapsamında kredi değerliliklerinin oluşturdukları yönetsel kurallar kapsamında değerlendirilmesi ve raporlanarak takip edilmesi işletmelerin sürdürülebilirlikleri acısından oldukça önemlidir. Müşterilerin sizinle çalışma büyüklüğü, risk düzeyi, ödeme alışkanlığı gibi özelliklere göre kategorize edilmesi firma içerisinde alacakların daha etkin yönetilmesine ve müşteri özelliklerine göre tahsilat politikaları geliştirilmenizi sağlayacaktır. Ayrıca daha az insan kaynağı ile zamandan tasarruf yaparak daha etki bir alacak tahsilat sistemi kurabilirsiniz.

Firmanızın sağlam ve dengeli ilerlemesini istiyorsanız öncelikli olarak firmanın cirosuna değil, satışlar ile birlikte tahsilatların kalitesine bakın. Çünkü tahsil edilmeyen hiçbir satış sonuçlanmamıştır.

Firma içerisinde alacaklardan kimin sorumlu olduğu net bir şekilde belirtilmeli, muhasebe ve satış departmanları alacak tahsilat yönetiminde birlikte hareket etmelidirler. Sadece satışçı ve/veya sadece muhasebecinin tahsilat için müşteriler ile görüşmesi etkin bir sonuç çıkarmaz. İşletmenin genel bir alacak politikası yerine kategorileştirilmiş müşteri gruplarına göre oluşturulmuş alacak politikası tahsilat oranlarını arttıracaktır. Bu bağlamda tahsilat kapasitesinin yükseltilebilmesi için müşterilerin etkin raporlar ile takip edilmesi oldukça önemlidir. Oluşturulacak raporlarda;

- Müşterinin son borç bakiyesi, Risk düzeyi, segment tipi,

- Alınan ürün veya hizmet tipi,

- Aldığı ürünün birim fiyatı, uygulanan indirim oranı,

- Hangi şartlarda aldığı,

- En son ödeme yaptığı tarih,

- Müşteri ile ne kadar süredir çalışıldığı,

- Müşteri karlılık seviyesi…….

gibi bilgilerin bulunması gerekmektedir. Konu raporun ayrıca dinamik olması çevrimiçi veya kolay bir şekilde ulaşılabilir olması ayrıca konu raporun üretimi işletmenin maliyetlerini minimum düzeyde arttırmalıdır.

Sonuç olarak işletmelerde alacakların yönetimi için yapılması gerekenleri kısaca özetlemek gerekir ise;

Risk Politikanızı oluşturun; Kurumsal risk yönetimi çerçevesinde risklerin tanımlanması, belirlenmesi, ölçülmesi, limitlerin oluşturulması, risklerin raporlanması, kontrol edilerek aksiyonlar alınması kredili alacakların yönetilmesi açısından da oldukça önem arz etmektedir.

Kredili çalışma politikanızı oluşturun; içerisinde bulunulan sektör dinamikleri göz önüne alınarak, işletmenin ihtiyaç duyduğu esnekliği de değerlendirerek kredili çalışma politikası oluşturulmalıdır. İlk aşamada oluşturulan çalışma kuralları işletmede sıkıntılar yaratsa da

bunun Kurumsal Risk Yönetimi çerçevesinde düşündüğünüzde işletmenin orta vadede oldukça kazançlı çıkacağını söyleyebiliriz. Bugün yanlış uygulanan kredili çalışma yönetimi yarın yüksek tahsilat maliyetleri, büyük komisyonlar ödenerek varlık yönetim şirketlerine devredilen alacaklar ve bilançonuzda zarar olarak karşınıza çıkacağı unutulmamalıdır.

Müşterilerinizi düzenli olarak risk değerlendirmesine tabi tutun; Müşterinin Findeks raporu, sermaye durumu, bize sunduğu teminatlar, kredi notu ve size olan ödeme alışkanlıklarına bakarak ve yukarda belirtilen şekillerde risk değerlendirmesi yapılabilir. Müşteri değerlendirmesi, değerlendirmeyi yapan işletmenin kendi koşulları ve içinde bulunduğu sektör dikkate alınarak firmaya özgü olarak oluşturulmalıdır. Pek çok işletme kredi risk değerlendirmesini müşterileri kabul etme sürecinin bir parçası olarak bir kere yapar ve sonrasında bir daha yapmaz. Oysa başarılı işletmeler, müşterilerinin finansal durumlarını periyodik olarak kontrol eder ve raporlar.

Ödenmeyen alacakların takibini dinamik raporlar ile takip edin; Zamanında ödenmeyen kredili alacakların firmanın,

- Nakit akışı üzerinde,

- Kur riski,

- Batık oranı nedeniyle karlılık ve sermaye üzerindeki etkisini,

değerlendirmenizi sağlayacak raporların, firma bünyesinde oluşturulması. Konu raporların dinamik güncel veriler ile oluşturulması, senaryo ve stres test yapmaya uygun olması gerekmektedir. Bir diğer konu ise raporları oluşturul iken firmanın insan kaynağı, data yapısı, bütçesi gibi özel şartların düşünülmesi oldukça önemlidir.

Müşterilerinizin performans analizlerini dinamik raporlar ile takip edin; Sadece alacakların takibi değil müşterilerinizin performansının da takibi kredi riskinin yönetiminde oldukça önemli olduğunu düşünmekteyiz. Örneğin kar marjı düşük müşterilere yüksek tutarlarda alacak riskiyle çalışmak işletme sermayemizin getirisini azaltacaktır.

Kurumsal risk yönetimi uygulamaları kapsamında alacak yönetişiminizin oluşturulması, müşterilerin risk bazlı segmente edilmesi, işletmenize en uygun raporlama çözümleriyle kredi riskinizin etkin yönetilmesi her türlü soru için iletişim sayfasındaki bilgilerimden bana ulaşabilirsiniz.